“上海升级”前瞻

根据以太坊基金会协议支持团队的博客文章,客户团队同意在 Goerli 测试网进行平稳过渡之后,激活主网上的 Shapella 升级(即“上海升级”,Shapella 升级是由名称“上海”和“Capella”的组合创造的,分别指执行层客户端和共识层客户端的硬分叉)。

Shapella 升级将预计在 2023 年 4 月 12 日 UTC 22: 27: 35 。该升级将使验证者能够将 ETH 从信标链中撤出,并为执行和共识层带来新的功能。

升级完成之后,对于独立运行验证器的验证者,可以选择部分提款和全部提款。部分提款指提取每个质押 32 ETH 的验证器所产生的利润,这部分奖励可以立即撤回,验证器将继续在信标链中添加区块。

而提取这些奖励所需时间,则将取决于上海升级后提出部分提款请求的数量。每个一个插槽可以接受 16 个部分提款请求(每 12 秒发生一次),队列可能需要几个小时。同时,以太坊设计了“自动扫描”功能,网络会定期扫描,自动将余额超过 32 ETH 的节点的利润,按照扫描进度自动提取到用户的指定地址当中。

另一方面,全部提款指从区块链中提取包括 32 ETH 在内的所有余额。这意味着验证者将停止参与块验证过程。由于验证器需要向区块链发送消息以将其添加到提款队列中,这需要等待较长时间。尤其是在上海升级完成后,可能会迎来一波提现高峰。按照目前的网络规模,以太坊每天最多处理 5.7 w 个节点的提现请求,和每天最大允许进入 staking 共识的节点数量相当。

如果质押者是通过质押服务商或去中心化质押池,提取质押的 ETH 需要由服务商或者质押协议进一步确定何时撤出质押。

例如,Coinbase在 3 月份曾表示,将在 Shapella 升级完成后 24 小时处理提款请求。所有撤出质押的请求都是在链上处理的,一旦质押的 ETH 通过以太坊协议释放,Coinbase 将马上发放本金及奖励。

Lido则表示持有 Steth 的用户需要等到 Lido 协议在 5 月中旬进行升级之后才能提取质押的 ETH,原因是该协议需要进行适当的安全检查。Rocketpool 则表示该协议需要在 4 月 18 日“ Atlas”升级后才能撤出 ETH 质押。

升级后 ETH 抛压分析

由于大多数用户选择在去中心化或中心化交易所上通过LSD来参与质押,这些质押者的 ETH 实际上一直都具备流动性,因此并没有太大的出售动机。Lido 等去中心化的 LSD 平台目前占 ETH 总质押数的 33.2 %。另外,有大约 27.1 %的人通过 Coinbase、Binance 和Kraken等中心化交易所进行质押。因此,约有 60.3 %的 ETH 通过 LSD 进行质押。

剩下的就是通过自行设置节点或第三方服务提供商直接存入质押合约的 ETH,约占总质押数的 40 %,这部分 ETH 此前一直处于锁定状态,因此比较有可能在解锁后出售。

根据数据网站Nansen的分析,在这部分暂时不具备流动性的 ETH 中,大约有 59 %(362 万至 400 万枚 ETH)处于盈利状态,他们有可能在解锁后进行部分提款或全部提款。当然,这其中也会有一部分质押者选择继续质押,Nansen 估计 ETH 升级后的抛压在 120 万至 300 万枚 ETH 之间,但是由于每日提取数量限制,这个过程将会缓慢进行。

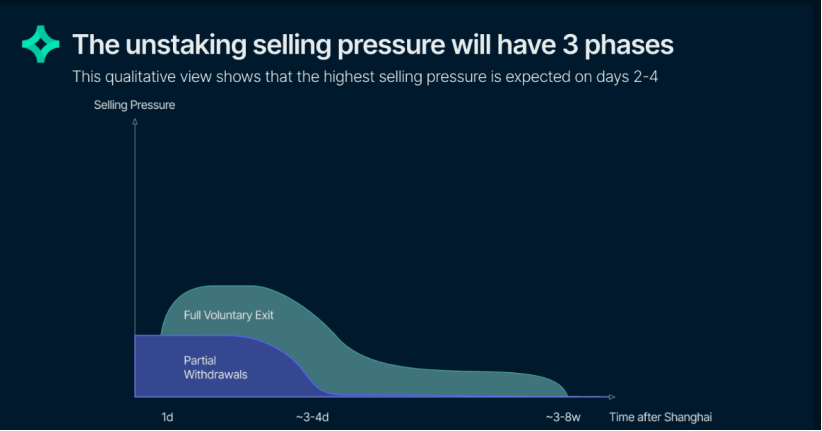

根据 Nansen 的报告,升级后将有三个阶段的 ETH 抛压。

第一阶段是升级后的 27 小时内,抛压来自于部分提款(即多年来累计的利息),约为每天 84000 至 125000 枚 ETH。

第二阶段潜在抛压最高,来自于部分提款(利息)和全部提款(完整的 32 ETH),每天分别有 136000 枚 ETH 和 173000 枚 ETH。此阶段持续时间为升级后的第三天到第四天。

第三阶段抛压主要来自全部提款,将持续 19 到 52 天,每天约有 48000 – 53000 枚 ETH 的抛压。

由于当前 30 日交易所流入平均值为 313533 枚 ETH,这意味着升级后潜在的交易所流入量将在该均值的 15 %至 55 %之间,这可能会抑制 ETH 价格,直到 3 到 8 周后抛压消退。

Arcana Research 的另一项分析预估,由于部分提款和全部提款,升级后的 10 天内将出售约 130 万枚 ETH。ETH 抛压将在升级后前三天达到顶峰,每天抛压力约为 5.27 亿美元(按 ETH 价格为 1800 美元计算),占当前日常交易量的 6.4 %。

从另一个角度来看,Shapella 升级将使 ETH 质押脱离不确定性的风险,并为 ETH 质押率的上升铺平道路,这将在某种程度上对冲掉潜在的抛压。升级之后,ETH 的质押百分比可能会增加 2 – 4 倍。目前,ETH 质押率只有 15 %左右,而其他PoS加密货币质押率基本都在 50 – 70 %,甚至更高。

ETH 质押率较低是由于锁定期不确定,这给许多投资者带来了未知的风险。但是,升级将使 ETH 质押实现灵活提取,这将鼓励更多的 ETH 持有者参与质押。

近期现货市场需求

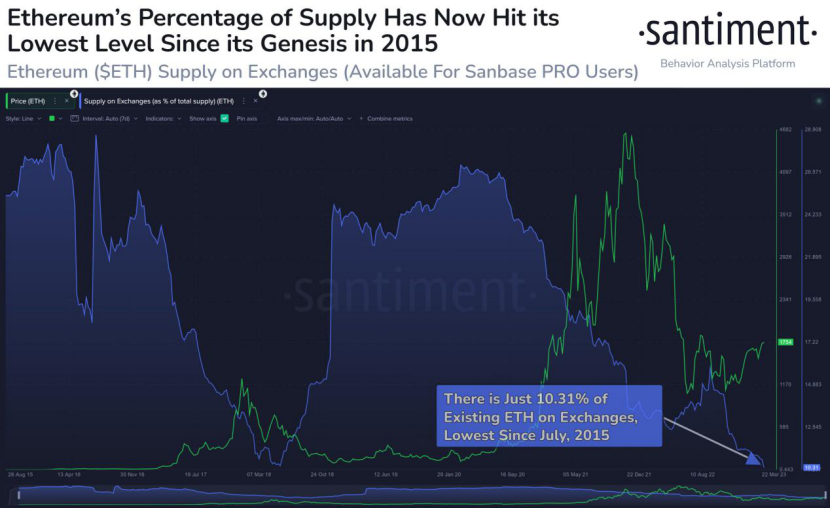

根据 Santiment 分析网站的数据,ETH 在交易平台上的供应量降到了 2015 年以来的最低点,仅占目前流通量的 10.31% ,换言之,有更多的 ETH 都处于投资者自己持有的状态下,这反应了该持币群体对 ETH 的长期表现充满信心。

近期数据表明,ETH 的市场需求正在增长,尤其是散户投资者的需求。目前有超过 2330 万个地址至少持有 0.01 ETH,创下 8 个月以来的新高。

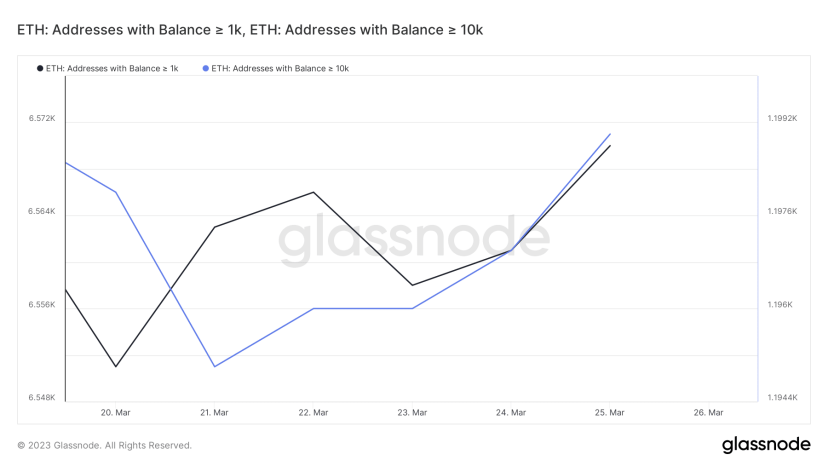

除了来自散户的需求之外,巨鲸和机构对 ETH 的需求也在增加,持币大于 1000 ETH 的地址 10000 ETH 的地址近期也有所上升。

非托管Staking矿池 Ebunker 联合创始人 Muye Sheng 表示,ETH 全网目前拥有 56 万个节点,在上海升级前,仍主要集中在 LSD 和中心化交易所两个方案当中。但是当上海升级完成后,尤其早期提现高峰(约 1 – 2 个月)过后,Solo Staking 和非托管 Staking 也能很快地地完成用户的提现需求,因此,对于用户来说,还是将私钥逐步转移到自己托管,才是 Staking 的 Endgame.

衍生品市场信号

目前距离升级还有不到将近一周的时间,交易者可能会试图通过在期货市场开空来抢跑潜在抛压。但到目前为止,期货市场暂未显示出空单的成交量或资金费率的明显上涨。

通常,在健康的市场中,两个月内的期货溢价应在 5 %至 10 %之间,以支付相关成本和风险。当期货相对于传统现货市场以折扣价交易时,则表明交易者缺乏信心,被认为是看跌指标。

上图是 ETH 期货近两个月内的年化溢价, 3 月 29 日,随着该指标上升到 4 %,使用期货合约衍生品的交易者变得略微看涨。尽管保持低于 5 %的中性阈值,但期货溢价达到了 4 周内的最高水平。

当做市商和套利市场过度收取费率以获得价格上行或下行保护时, 25% Delta 偏斜率是一个可供参考的标志。在熊市中,期权投资者更多的押注于价格下跌,导致偏斜指标上升到 8 %以上。 另一方面,在看涨的市场趋势中,偏斜指标通常会在低于-8 %的数值运行。

自 3 月 22 日以来,ETH 的 25% Delta 偏斜指标一直处于中立状态,表明价格上行和下行概率相当。 但是,鉴于近期交易所受到的监管压力增加,在利空环境下,衍生品市场能保持这种状态也反映出了一定程度的市场信心。

Ebunker 官网:https://www.ebunker.io

本文内容部分来自网络,仅供参考。如有侵权,请联系删除。