我们之前谈过很多关于指数基金的投资方式,但是很多朋友会纠结:指数基金好还是主动基金好?

指数基金虽然长生不灭,但只赚取市场平均收益;

虽然活跃型的盈利能力强于指数基金,但风险也很大。最近,诺安不断成长和混合,涨得很猛,跌得很猛。

有朋友在后台问:要不要把指数基金换成主动基金?

今天,我给大家介绍一种特殊的基金,可兼顾被动投资和主动投资。

这就是指数增强型基金!

画一个重点,以后只要看到“增强”二字,这个基金肯定不是单纯的被动基金,属于主动基金范畴。

他们的目标是赚取比指数更高的利润超额收益。

一般来说,这类基金80%的头寸需要配置成指数成分股,剩余20%的头寸由基金经理主动管理。

也许有些朋友会有点困惑,举个例子。

以嘉实基金为例,他们的沪深300ETF与沪深300增强的前十大持仓股有所不同:

(ETF在左边,增强型基金在右边)

虽然都是沪深300中的成分股,但增强型股的权重明显不同于指数,体现了基金经理对个股权重的调整。

事实上,当我第一次接触到这类基金时,我觉得它们并不纯洁和尴尬。

或者完全复制指数,不受基金经理选股能力的影响,收益取决于市场走势;

或者全部交给基金经理,就像股票基金和混合基金一样,收入取决于基金经理的选股能力和管理能力。

指数增强型就像让基金经理带着镣铐跳舞,只给他20%的话事权,然后让他跑赢指数。

但是当我看到收入的时候,我不得不感慨:真香!

现在市场上确实有一些指数增强基金。从长远来看,它们将比简单的购买指数更好获得更好的收入。

由于指数增强基金是为了获得超额回报,他们的选择标准变得非常简单和粗糙,主要考虑两件事:能否长期跑赢指数,已经跑赢的范围。

接下来,我将帮助您在沪深300和中国证券交易所500中选择一些更好的增强基金与您分享。

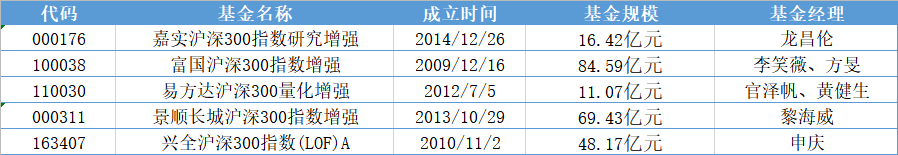

一是沪深300,市场选择较多,有70多只相关增强型基金。

那我们就放开选择,要求基金成立5年以上,规模超过10亿。

结合基金评级和业绩因素,筛选出以下优秀的沪深300增强基金。

温馨提醒:以上基金均为A类,前端扣费,需要C类基金或后端扣费的可自行查询获取。

我们将这五只增强型基金与易方达沪深300ETF进行了比较,这三年都没有问题沪深300ETF。

兴全表现最好,其次是嘉实和富国,最差的是景顺长城,比沪深300ETF差不到2%。

结合更多的历史数据,从长远来看,兴全更占优势;短期来看,易方达和嘉实并不相等。

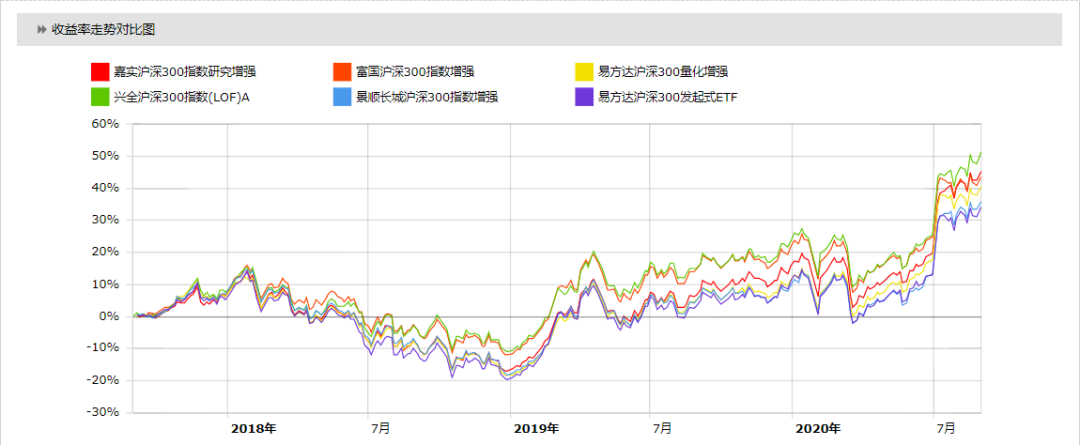

说完沪深300,我们来看看中证500指数增强型基金。

它的选择没有沪深300多。我们放宽了筛选条件,仍然为您找到了5只业绩优异的增强型基金。

同样,我们还是加入了ETF作为对比,这次是南方中证500ETF。

就像沪深300一样,三年内所有指数增强型基金都超过ETF。与沪深300不同,这些增强型基金明显超过ETF。

最猛的是申万菱信,三年收入55.93%,ETF只有7.59%。其次是泰达和富国,最后是南方和建信。

其实一开始我不想把申万菱信放进去。毕竟成立时间太短,只有三年左右。

无奈,别人的表现真的太优秀了,不放进去对不起你啊。

但有一件事需要注意,申万菱信刚刚更换基金经理,未来的表现还有待观察。

同样,我们结合其他历史数据得出判断:

从长远来看,富国和泰达表现良好;短期来看,一定是申万菱信。

这就是沪深300和中证500指数增强型基金的分析。本文提到的基金仅供参考,不作为投资建议。

最后提醒一件事:指数增强型基金为主动型基金,高于指数型基金,认购率在1.2%~1.5%之间。

考虑指数增强型的朋友,不仅要看收入,还要考虑费率。

本网站声明:网站内容来自网络,如有侵权行为,请联系我们,我们将及时删除。

本文的部分内容来自网络,仅供参考。如有侵权行为,请联系删除。